事業再生や経営再建に関することで、お困りではありませんか?

多様な業界経験と、豊富な実績をもった事業再生のエキスパートが、貴社をサポートします。

前回まではリスケの申立て、またはリスケ契約の継続(巻き直し)に際して注意すべきことをまとめて来ました。いわばそれらはリスケの入口に関するものでしたが、ここではその出口について述べていきます。

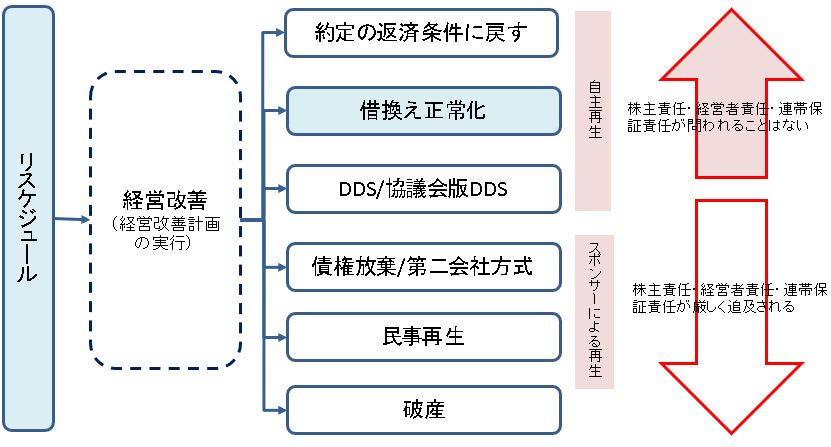

出口は、一般にはいわゆる金融正常化から債権放棄、民事再生や破産などの法的整理まで様々ですが、ここではリスケジュールを申立てる(あるいは契約の継続を申出る)時点で考えておくべきことという観点から、出口について解説します。というのも、リスケ申立ての段階から、将来どのようにリスケ状態から脱出するかについてある程度の構想を持っておくことは、自社経営にとっても必要だし、申立て後の金融機関とのリスケ交渉においても必要不可欠なことだからです。

したがって、ここでの解説は出口戦略の全体像に留め、ここでは民事再生や債権放棄などの手法の詳細については触れません。この文章は、あくまでリスケを申立てるために、それに必要な知識として持っておくべき範囲に留めます。

多くの経営者は、リスケの出口がいかなるものかについてまったく知らないまま、申立てを行ないます。再生コンサルも多くはまったく説明しないのです。当面の資金繰りに困窮している経営者にとって、将来のリスケの出口について確かな知識を得るよりも、今の窮地から脱出する方法としてリスケをとりあえず申立てる、というのはもちろん理解できます。優秀な再生コンサルが、出口について平易に説明したからと言って耳を貸す余裕すらないのでしょう。ですが、考えてみて下さい。そうした企業経営は適切なものと言えるでしょうか。会社が窮境に陥っているのは、経営判断に問題があったからです。それなのに、ここで事前に冷静にきちんと考える、という行動をまたしても蔑ろにして、会社の経営状態は改善するのでしょうか。

繰り返しますが、ここで解説するのは最小限の知識です。出口が近づいたなら、もっと詳細の知識が必要ですが、それはここでは触れません。あくまでリスケ申立ての際に必要な最小限の知識なのです。頑張って理解してください。

さて、リスケの出口の全体像を図示すると、下のようになります。まず初めに「約定の返済条件に戻す」と「借換え正常化」について解説します。

1.借換え正常化

まず、リスケの出口と聞いたとき、多くの方々が想像するのが、元の約定の返済条件に、すなわち月々の返済額を元の約定返済額に戻す、というものです。リスケジュールとは一時的な猶予のことなので、こうした捉え方はあながち間違いとは言えません。しかし、現実的にはそうした例は皆無とは言わないまでも、極めて珍しいということは事実として知っておいた方が良いでしょう。というのも、多くの事例では、金融正常化が出来ると言っても、元の約定返済額に耐えられるほどには収益力が回復しないからです。

このため、ほとんどの事例で、リスケ債権の残高を新たに借換える融資が実行されるのです。この借換え融資の返済期間が7年とか、10年、場合によっては15年であれば無理なく返済できるからです。これは俗に借換え正常化と呼ばれています。

そういうわけで、リスケの申立てをすると、多くの場合、その出口として借換え正常化を想定するのが通常です。元の約定返済額に戻すことを想定するケースはほぼありません。したがって、目標とする収益力の回復値は、元の約定返済額に耐えうる収益力ではなく、借換え正常化に金融機関が同意してくれるにの十分な収益力だということになります。

それではこの収益力とはどの程度のものなのでしょうか。

答えは簡単です。リスケ債権が10年間の返済期間の完済できる、というのが基準です。つまり、最長でも10年間を返済期間とする融資で金融機関は借換えに応じたいのです。

もちろん、これには例外があります。たとえば、各都道府県の信用保証協会には最長15年という信用保証サービスがあり、銀行は信用保証協会が15年という信用保証を付与してくれるならば、15年の返済期間でも同意しようというケースがあります。経営改善サポート保証などと呼ばれるこの信用保証サービスは、経営改善計画の策定が必須になっているので、債務者企業としては、再生コンサルに経営改善計画策定を依頼し、それをバンクミーティングなどでを経て全行に合意してもらわなければなりません。それゆえ、この出口はハードルが高いと言えます。

もちろん、借換え融資の返済期間がもっと短ければ、たとえば5年とか3年で済むならば、こうした障害はありません。金融機関は喜んで借換え融資に踏み切ってくれるでしょう。むしろ、こうした場合に難しいのは、収益力の回復が確実になってくると、次々と金融機関が「ウチに他行の融資もまとめて正常化しましょう」と持ちかけてくることです。金融機関も営利企業なので、いつまでもリスケをさせて新規融資が出来ない状態では面白くありません。むしろ、収益力が回復し新規融資が可能だと判断するなら、他行の融資もまとめて新規融資したいと考えるのが普通なのです。こうした声が次々と金融機関から上がってくるので、どのように収拾を付けたら良いか難しいのです。メインバンクは変えた方が良いのか、金融機関の構成はどのようにバランスさせるのが良いのか、そもそもどの銀行の融資条件が有利なのか、こうした沢山のことを考慮に入れて判断しなければなりません。

しかし、この文脈で重要なのは、こうした事柄ではありません。こうしたことこそ、出口が近づいてきた段階で悩み、判断すれば良いことだからです。

リスケ申立て時に重要なのは、10年間で完済できる収益力を目標値として金融機関との交渉に臨むのが理想だ、という点です。つまり、仮に総額3億円の借入金があるならば、リスケ期間中に収益力回復に励み、当期純利益として少なくとも毎年3,000万円ぐらいを産出できるよう努力する、ということです。ここで想定する目標値について、債務者企業と金融機関との間に乖離が大きければ、リスケ交渉は難航する可能性があります。過剰債務ゆえ、この目標が非現実的に思えることもあるでしょう。しかし、それでもこの目標に向かって努力するべきなのです。

もしもそれが絶対に不可能ならば、それはDDSや債権放棄を目指したリスケジュールということになります。この場合は、ひとまずリスケに応じてもらい、リスケ期間を通じて債権放棄などの交渉をメイン行にしていくことになりますが、恐らく交渉は難航するでしょう。

なぜなら、DDSや債権放棄は、リスケをして収益力改善を試みた上で正常化できない場合の選択肢だからです。というのも、DDSであれ債権放棄であれ、その対象となる負債は通常に(つまり10年以内に)返済不可能と判断されるものに限ります。仮に金融機関がDDSや債権放棄に応じるにしても、その実行金額を決めるためには債務者企業の収益力の明確化が不可欠だからです。それゆえ、交渉しても、恐らく「ひとまず完済できるように収益力回復に努めてください」と言われるのが落ちです。

まずは10年で完済できる収益力。これが大切な目標値なのです。

多様な業界経験と、豊富な実績をもった事業再生のエキスパートが、貴社をサポートします。

生井 勲Namai Isao

株式会社ポールロードカンパニー 代表取締役

エグゼクティブコンサルタント

1969年10月生。神奈川県出身の中小企業診断士。神奈川県中小企業診断協会、日本ターンアラウンド・マネジメント協会に所属。 学習塾チェーン、教育系フランチャイズ企業、大手運送グループにて、店舗運営やBPO事業の運営管理、経営企画など広範な職掌に従事した後、事業再生コンサルタントとして独立した。 独立後は、事業再生支援や再成長支援、M&Aアドバイザリーなど、苦境に陥った地域の老舗企業・有名企業を対象に、幾多の困難なプロジェクトに携わってきた。 こうした経験を元に、2019年に「ポールロード式再生メソッド」を開発して株式会社ポールロードカンパニーを設立、代表取締役に就任。現在は、同社の経営にあたるとともに、リードコンサルタントとして活動している。