事業再生や経営再建に関することで、お困りではありませんか?

多様な業界経験と、豊富な実績をもった事業再生のエキスパートが、貴社をサポートします。

前回に引き続き、金融機関がリスケ申立てを受ける要件について解説をします。今回は、金融機関がリスケ申立てを受ける要件の2つ目、「リスケが全行一致によって行なわれ、最大の効果を発揮しうること」について説明しましょう。

さて、銀行がリスケ申立てを受けるに当たって最も気にするのは全行が同時期に、同一条件でリスケジュールに応じることです。これが崩れることに銀行は過剰なまでに敏感ですが、このことをお客様である債務者企業に対しては「リスケが最大の効果を発揮できること」と表現することがあります。つまり、自行だけがリスケに応じても効果が乏しいので、全行がリスケに応じてその効果が最大になるようにしましょう、というわけです。

しかし、金融機関がこの原則に過剰なまでに拘るのは、実は「お客様のため」ばかりではありません。ライバルである他行との競争に負けないためなのです。

たとえば、A銀行がリスケジュールに応じて元本返済を停止したのに、B銀行が元本返済の停止に応じなかったとしましょう。すると、お客様である債務者企業からA銀行の口座に入金されるはずだった返済資金が、B銀行の口座に入金され返済に充てられることになります。債務者企業は経営危機にあるわけですから融資回収が危ぶまれているのですが、このことは、そうした危機の最中においてA銀行からライバルであるB銀行に返済資金を提供したのと同じことを意味するのです。これがもっと露骨に、B銀行への返済額がA銀行の口座から引き出されるなら、A銀行にとってほとんど屈辱的と言っても良い事態でしょう。

もちろん、B銀行が元本返済に応じないのではなく、一部しか返済猶予をしないような場合も同様です。全行が同時期に、同一条件で、という厳密な原則が課されるのはこのような理由からです。

ちなみに債務者企業が約定返済をしないまま、しかも銀行がリスケジュールに応じない状態は延滞と呼ばれることになります。延滞は3ヶ月以上になると、その融資は期限の利益を喪失するケースが生じてきます。延滞のまま放置されるか、期限の利益まで喪失させて一括返済を求めるかは、金融機関の重要な判断となります。

期限の利益を喪失すると、たとえば保証付き融資は信用保証協会に代位弁済が請求されるケースが多くなります。担保付きの融資であれば、担保の実行を要求してくるかも知れません。しかし、この文脈で注意したいのは、金融機関は一方的に内容証明郵便で預金相殺を告げて、これを実行してしまうことがあることです。つまり、債務者企業が支払が履行できなくなり、事実上倒産に至ると(またはそれに近い状態になると)、銀行は自行の預金口座の残高を融資と相殺して返済に充てることが出来るのです。

しかし、リスケに応じている銀行はこれが出来ません。仮に約定返済がなく利払いのみのリスケ契約が巻いてあるならば、債務者企業が倒産に近い状態に至っても、契約通り利息さえ支払っていれば、少なくともすぐに預金相殺に踏み切ることは出来ないでしょう。そして、その口座の資金が様々な支払に利用されることになります。破産手続きが開始されれば、いずれにしても、融資のある銀行の預金口座はすべて凍結されるわけですが、それまでの期間、リスケに応じている銀行の預金口座にある資金はリスクに曝されていることになります。

したがって、リスケジュールを受けるのに際して、銀行が過剰なまでに同時期に、同一条件で実行するという全行一致の原則に固執するのは以上のような理由からなのです。「リスケの効果を最大限に発揮するため」というお客様向けの表現は、リップサービスとまでは言いませんが、こうした金融機関同士の競争環境、又そうした環境におけるリスクを覆い隠してしまいます。担当者が「最大限の効果を」と親切に言ってくれているなどと甘い思い込みを抱いている社長は、この条件が思いのほか厳しいものだとうことにきっと驚くでしょう。いい加減な、甘い考えから、この条件を軽視してリスケ交渉を進めていくのは、あとで大きな失敗を、いや事故につながりかねないので大いに注意すべきなのです。

逆に、この条件を守りにくい状況にある場合はリスケ交渉は難航しかねません。特定の銀行が有利な条件を強く求めている場合、安易にその条件を受入れてしまうと、後々全体をまとめるのが困難になりかねません。

また、債権者が銀行であれば全行一致について理解を得やすいのですが、ノンバンクや事業会社が含まれている場合は、こうした企業が同一条件に同意しないならば、それについて全行の承認を得なければならないでしょう。債権額が少額だったり、多少条件が甘くなるだけならば承認は得やすいですが、偏頗返済の疑念を持たれるような露骨なケース、とくにそうした有利な条件を最大債権者に与えなければならないような場合では、金融機関の同意を得るのは簡単であるとは限りません。ケースによっては、かなり交渉は難航します。

それゆえ、リスケ申立て前に自社がこうした状況にあるか否かは冷静に振返り、場合によっては事前に手を打っておく必要があるのです。

最後に、ここで言う「同一条件」について解説しておきましょう。この言葉は、案外曖昧なものだからです。しかし、平成13年に発表された私的整理ガイドラインにおいて、リスケ申立てをして一時停止の状態になったら、債権者は次の行為をしてはならないと明示されたことにより、それは「同一条件」に該当しないという考えが慣例的に認められることになりました。「同一条件」に関する今日つゆ理解が形成されたのです。

もちろん、バンクミーティングなどによって全行一致で承認が得られれば問題ないのですが、そうでなければ、リスケ申立てをした時点の金利水準から値上げを要求したり、追加の担保提供を求めたりは出来ないことになります。こうした行為は「同一条件」とは見なされないからです。

しかし、これは私的整理ガイドラインに記載されている規則に過ぎませんし、そもそも私的整理は債権者と債務者との話合いによって合意を探っていくものなので、「同一条件」の本質は曖昧であることは変わらないと言うべきでしょう。ですが、私的整理ガイドラインのこの規定は、後にRCC企業再生スキームや協議会スキームにも引き継がれて、たとえこうした準則を用いない私的整理においても慣例的に遵守されているものだと言うことは出来ます。

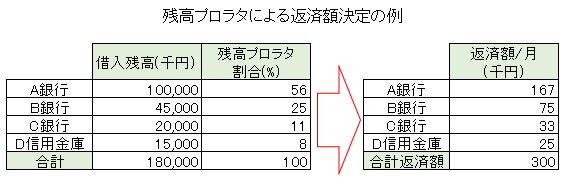

各行の月々の返済額についても、近年は残高プロラタと言って、各行の融資残高の割合に応じて月々の返済総額を比例按分して決定するのが一般的です。これにより、融資残高が多い銀行はそれなりの返済を受け、少ない銀行はそれなりの返済を受けることが出来るのです。これが慣例的に「同一条件」とされており、これを外れると偏頗弁済の疑念をもたれかねません。

また、こうした「同一条件」をリスケ期間中に維持するためには、各行のリスケ契約を同時期に巻いていく、という処置も重要です。つまり、全行一致して横並びでリスケに応じ、また横並びでまき直すのです。この時期がずれる銀行があると、たとえば残高プロラタの割合に変更が生じた場合、月々の返済額の変更対応が出来なくなってしまいます。抵当は優先権があるので、たとえばある特定の銀行に提供した担保物件を処分をして弁済に充てたとしても偏頗返済に当たりませんが、こうしたことをリスケ期間中に行なうと残高プロラタ割合に変更が生じるのです。こうしたことに柔軟に対応する余地を残すために、債権者である銀行は横並びでリスケ契約を開始し、それを終了させることに固執します。

このように「同一条件」とは私的整理に本来的に備わる曖昧性を残しつつも、極めて厳密なものだということは知っておいた方が良いのです。そして、本来的に曖昧なこの概念が厳格なものに変わる理由は、金融機関の競争環境にあるということもあわせて理解しておくべきでしょう。それは「お客様のため」ばかりではないのです。

多様な業界経験と、豊富な実績をもった事業再生のエキスパートが、貴社をサポートします。

生井 勲Namai Isao

株式会社ポールロードカンパニー 代表取締役

エグゼクティブコンサルタント

1969年10月生。神奈川県出身の中小企業診断士。神奈川県中小企業診断協会、日本ターンアラウンド・マネジメント協会に所属。 学習塾チェーン、教育系フランチャイズ企業、大手運送グループにて、店舗運営やBPO事業の運営管理、経営企画など広範な職掌に従事した後、事業再生コンサルタントとして独立した。 独立後は、事業再生支援や再成長支援、M&Aアドバイザリーなど、苦境に陥った地域の老舗企業・有名企業を対象に、幾多の困難なプロジェクトに携わってきた。 こうした経験を元に、2019年に「ポールロード式再生メソッド」を開発して株式会社ポールロードカンパニーを設立、代表取締役に就任。現在は、同社の経営にあたるとともに、リードコンサルタントとして活動している。