事業再生や経営再建に関することで、お困りではありませんか?

多様な業界経験と、豊富な実績をもった事業再生のエキスパートが、貴社をサポートします。

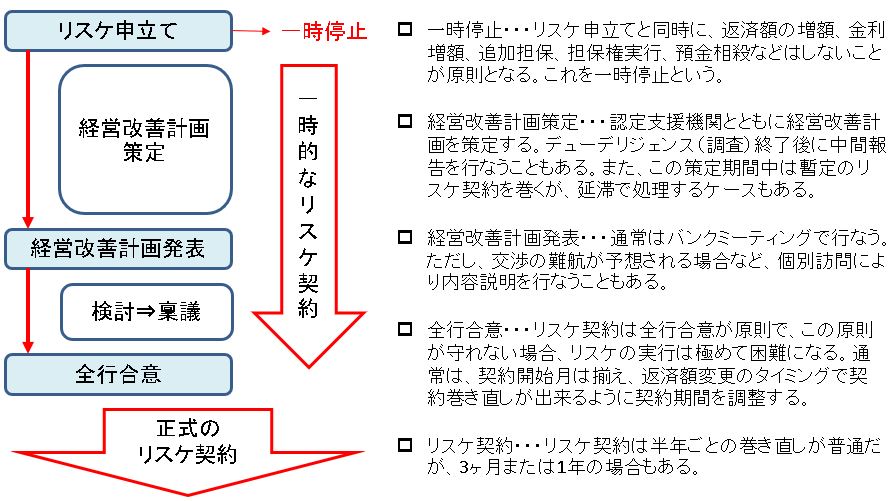

金融機関にリスケを申立てるときは、どのような手順を経るのでしょうか。これも、民事再生など法的整理であれば法制化された詳細の手順があるわけですが、リスケジュールのような任意整理では絶対的に定められた手順はありません。ですから、債務者企業がお任せした再生コンサル次第というのが最も適切な表現ということになるかもしれません。

しかし、実際は平成13年の私的整理ガイドラインの公表以降、あくまで慣例的なものですが、段階的に整理されてきています。とくに平成21年の中小企業金融円滑化法は、中小企業のリスケジュールを公然と認める内容であったため、手順の標準化が大きな課題となりました。中小企業金融円滑化法は終了しましたが、慣例的にこの手順は残っており、事実上の法と呼べる状態と言って良いのではと思います。もちろん、そうした法が存在するのであれば、それに則って進めた方が債権者と債務者双方にとって安心感があるし、スムーズであるのは当然です。

それゆえ、ここではその標準化した手順について中心に以下で解説をしたいと思います。任意整理ですから絶対的な手順ではないことは、予めお断りしておきます。しかし、上のような理由から、知っておいた方が断然メリットが大きいと思えるからです。

(a)リスケ申立てと一時停止

債務者企業がリスケジュールを願い出ることをリスケ申立てといいます。重要なのは、リスケジュールの申立てをすると、一時停止といって、債権者である銀行が預金相殺をしたり、金利の値上げ、担保権の実行などをすることが禁じられることです。また、これまでの約定返済を受けることも禁止されます。つまり、一時停止によって、借入残高や利息、担保などの状況に変更を加えることが一切禁じられ、事実上の元本返済停止の状態になるのです。これによって、債務者企業の財産が一部の金融機関債務の弁済に優先的に充当されるなどのことを防ぐことができます。

つまり、一時停止とは、民事再生申立てや破産申立てと同様に、債務者企業の財産が保全されることを意味しています。したがって、これは、もちろん担保処分を金融機関が求めてはいけないということではありません。担保権は民事再生法や破産法でも別除権といって別枠で優先されますから、債権者が担保処分を求めるのは自由です。また、リスケの承認に合せて金利の値上げなどを求めるのも自由です。しかし、一時停止の間に、一方的に担保権実行や金利の値上げ、預金相殺などを行なってはならない、という取り決めがこれにあたるのです。

これらのことをするのであれば、経営改善計画にその旨記載し、全行の承認を得るのが原則になっています。そして、このことは、ある特定の銀行だけ金利の値上げをしたり、返済額を増額したりするなどの措置が他行の承認を得ることが事実上はありえないために、これらのことが禁止されているのと同じ意味を持ちます。つまり、経営改善計画には、リスケ申立て時の金利水準、借入金残高等を前提として、その返済計画が作成されることになるのです。そして、全行の同意が得られれば、その返済計画に従って借入金残高の変動、つまり債務の弁済が許されます。ただし、前述のように担保権は別除権と同様に扱うので、他行の承認は不要ですが。

このように私的整理においても、債務者企業の財産が保全された状態で経営改善計画の策定に入り、その承認を求めていくことになるのです。その意味で、この流れは民事再生法と同じです。

そこで、重要なのはリスケ申立て時に注意しなければならないのは、そのタイミングです。たとえば、毎月20日に借入金返済の引き落としが全行同時に行なわれているのであれば、同月3日にリスケ申立てをすることで、その引き落としを一斉に停止することが可能です。ところが、毎月5日に引き落としされる銀行と20日に引き落としされる銀行があったのであれば、3日に申立てをしても、5日の引き落としを停止するのは間に合わないでしょう。

こうした場合、特定の銀行、つまり引落し日が5日の銀行だけが当該月の返済まで実行し、他の銀行にはそれができないという不公平が生じてしまいかねない状況が生じます。この不公平を是正するように経営改善計画に盛り込まねば、特定の銀行だけを優先弁済したことになりかねず、そうした経営改善計画の策定と承認は困難なものになることが予想されます。少なくともスムースに進むことはないでしょう。こうした経営改善計画の策定と承認は少なからず障害があるので、それゆえ、決まった月から一時停止が一斉に行なわれ、元本返済が停止できるようリスケ申立てのタイミングを図る必要があります。

もちろん、どうしても調整が付かない場合は、たとえば5日に返済のある銀行だけは、引き落とし口座の残高を債務者企業がゼロにして引き落し日を迎えることにより、全行の足並みを揃えることができます。しかし、後日また残高を元に戻さなければならないなどの手間がかかるため、可能であれば申立てのタイミングを調整して一斉に元本返済を停止するのが理想です。

(b)デューデリジェンスと経営改善計画策定

リスケ申立て後の経営改善計画を作成するにあたっては、再生コンサルを利用するのが原則です。経営改善計画は当該企業の経営計画にほかなりませんが、金融機関にリスケなどの金融支援を要求するものであるため、経営者本人にだけではなく、第三者的立場にたつ再生コンサルの関与が不可欠であると法的に定められているのです。

再生コンサルとしては、当該企業と関係のある税理士や中小企業診断士などがその役割を果たすこともありますが、その他に専門の再生コンサルがいます。どんなコンサルを選ぶかは重要ですが、ここではその詳細は省き、リスケ契約締結までの流れについて述べていきます。

さて、計画策定に際しては、この第三者的立場を活用して、はじめにデューデリジェンスと呼ばれる企業の経営状況の調査が再生コンサルによって行なわれます。こうした調査のレポートを提出することによって、一つは債権者が安心してリスケなどの支援に応じることができるようになります。また、債務者企業にとっても、自社の経営状況を客観的に把握し、効果的な改善施策を立案し選択できるようになります。

デューデリジェンスの範囲は債務者企業の状況により千差万別です。多くは財務デューデリジェンスと事業デューデリジェンスで十分ですが、ケースによっては法務、労務、税務などの調査が必要であることがあります。

これらの事情により、デューデリジェンスにかかる期間、人員、費用などは異なりますが、いずれにせよ、こうした調査が有効な計画策定や債権者と債務者双方の信頼関係の醸成には必要なのです。

こうした調査が終わると、計画策定に入ります。計画策定プロセスに入る前に、デューデリジェンスの結果を債権者に報告し、計画の内容について相談をすることもあります。中小企業再生支援協議会が行なう計画策定では、この報告をバンクミーティングによって行なうことが習わしとなっています。この報告会は必須ではありませんが、債務者企業にとっても、計画に落とし込む実行施策を社内で検討するために行なっておくのが理想でしょう。

いずれの場合でも、経営改善計画策定においては、実行する改善施策に応じてその改善効果を損益計算書計画や貸借対照表計画に落とし込みます。つまり、効果的な改善施策を立案し、選択することが何よりも重要なわけです。そして、このことが計画立案に先立って詳細のデューデリジェンスを行なわなければならない理由となっています。

しかし、一方で、金融機関がこの経営改善計画を承認し、リスケに同意するか否かは、計画のうちでも数値計画、さらに数値計画のうちでも返済計画に掛かっていると言っても過言ではありません。一時停止の間に行なわれる計画策定中は元本返済が停止していますが、計画がひとたび承認されたなら、その計画に沿って返済が実行されることになります。したがって、リスケ契約が締結できるかどうかは返済計画によるところが極めて大きいのです。

返済計画がどのような基準で作られなければならないかについては、極めて重要ですが、ここでは触れません。リスケ契約までの手順に絞って解説を進めていきます。

(c)経営改善計画の承認とリスケ契約締結

経営改善計画が策定できたら、次に、金融機関への説明を行ない、承認を求めます。説明は個別訪問によって行なう方法もありますが、バンクミーティングを開催するのも有力です。慣例的な法に従うのであれば、原則としてはバンクミーティングを開催するものだと考えた方が良いでしょう。

というのも、リスケ契約締結には、経営改善計画の内容、とくに返済計画の内容についての可否も重要ですが、それ以上に全行が足並みを揃える、という要件を満たすことが重要だからです。債務者企業の立場からすると意外に思えるかも知れませんが、多くの場合、重要なのは前者よりも後者なのです。というのも、金融機関からすれば返済計画は注目に値するものではありますが、債務者企業がこれ以上のペースでは支払に応じられないと説明しているものを、それ以上のペースで返済せよと要求することは、よほどの理由がない限りしにくいものだからです。それゆえ、それ以上に債権者たる銀行が重視するのは、同じ業界に属したライバルである他行が優先的に弁済を受けるなどのことがないか、目を光らせることなのです。そのためにも、銀行は他行の動向を直接うかがい知ることの出来るバンクミーティングの開催を望んでいると言えるでしょう。

ここで重要なのは、前述と同様に、経営改善計画を承認し、正式にリスケ契約を締結するタイミングです。これを一斉に行なうようにすることで、特定の銀行だけが契約締結が遅れて返済が行なわれないなどといった状況を避けることが出来ます。また、リスケ契約の期間を揃えておくことも重要です。これは6ヶ月間か1年間かが主な期間になりますが、これを揃えておくことで、将来、返済額に変更が生じたタイミングで一斉に返済計画を変更し、リスケ契約を巻き直すことができるからです。このように、全金融機関が横並びという原則を将来的にも守っていくことのできる全行一致の体制作りが重要です。こうした詳細の諸々が、債権者にとってはリスク軽減となり、返済計画の内容そのものよりも勝っているケースが多いのです。

以上が全金融機関が一堂に会するバンクミーティングの開催を原則とした方が良い理由です。これによって、ライバルである他行に抜け駆けされたくないという金融機関の疑心暗鬼をいくらかでも解消することができ、スムースに契約締結が進みます。

バンクミーティング開催が原則であり、理想とはいっても、しかし、もちろん、これは原則であって例外もあり得ます。金融機関の側の一方的な都合によるものとさえ言いうるでしょう。それゆえ、個別訪問によって説明した方が承認を得やすい場合は、もちろん開催しなくても構いません。この場合は、金融機関は他行がどのような説明を受け、どのような反応を示すか直接的に知ることができず、本当に足並みを揃えてリスケ契約に押印して良いのか判断に苦しむことになります。このため、スムースにリスケ契約締結というわけにはいかないかも知れません。しかし、返済計画の内容等に異議が生じやすく、議事に混乱が生じる可能性が高いなど問題があるケースでは、バンクミーティングを回避し、個別訪問による説明に替えるのは有力な手法です。

いずれにせよ、リスケジュールは私的整理ですから、全債権者、ここでは全金融機関の合意が不可欠です。全金融機関のリスケ契約合意をもって、正式に銀行にはリスケジュールが認められたことになります。

多様な業界経験と、豊富な実績をもった事業再生のエキスパートが、貴社をサポートします。

生井 勲Namai Isao

株式会社ポールロードカンパニー 代表取締役

エグゼクティブコンサルタント

1969年10月生。神奈川県出身の中小企業診断士。神奈川県中小企業診断協会、日本ターンアラウンド・マネジメント協会に所属。 学習塾チェーン、教育系フランチャイズ企業、大手運送グループにて、店舗運営やBPO事業の運営管理、経営企画など広範な職掌に従事した後、事業再生コンサルタントとして独立した。 独立後は、事業再生支援や再成長支援、M&Aアドバイザリーなど、苦境に陥った地域の老舗企業・有名企業を対象に、幾多の困難なプロジェクトに携わってきた。 こうした経験を元に、2019年に「ポールロード式再生メソッド」を開発して株式会社ポールロードカンパニーを設立、代表取締役に就任。現在は、同社の経営にあたるとともに、リードコンサルタントとして活動している。